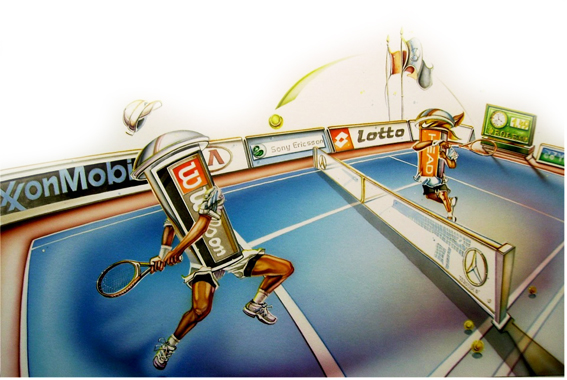

Kampf der Marken

Madison Square Garden, New York, 10. März 2008. Pete Sampras und Roger Federer spielen vor 19690 Zuschauern im Duell der Generationen. Es ist nicht nur für die Zuschauer ein fantastisches Showmatch, das der zehn Jahre jüngere Schweizer knapp mit 6:3, 6:7, 7:6 gewinnt, es ist auch die ideale Werbeplattform für den Sportartikelgiganten Nike. Als Sampras, in Weiß gekleidet, und Federer, in Schwarz, vor der Partie, umringt von einer Traube Fotografen, am Netz posieren, ist auch der Swoosh, das weltberühmte Logo, das Firmengründer Phil Knight Anfang der 70er Jahre für lächerliche 35 Dollar erwarb, allgegenwärtig.

Umsatzgarant Federer

Vor ein paar Monaten in Melbourne schlug die Stunde des Mitbewerbers in Sachen Marktführerschaft im Welttennis. Im Herrenfinale der Australian Open duellierten sich Novak Djokovic und Jo-Wilfried Tsonga, beide bei Adidas unter Vertrag. Anschließend scherzte der Serbe: Ich schätze, unser Ausrüster wird sehr glücklich sein, dass wir im Finale gespielt haben. Vielleicht glücklicher als wir Spieler.

Es ist ein einfacher Mechanismus, so banal wie genial: Je erfolgreicher die Spieler und Spielerinnen, die in den Outfits und mit den Rackets der globalen Marken spielen, desto erfolgreicher auch die Firmen. Anders formuliert: Die Kunden strömen in die Läden, um den Dress oder den Schläger ihres Stars zu kaufen. Spieler wie Federer generieren bei Nike einen beträchtlichen Umsatz bei Tennisbekleidung und -schuhen, sagt Olaf Markhoff, Pressesprecher des US-Unternehmens in Deutschland. Geschätzte Summe, die durch Federers Engagement in die Kassen von Nike gespült wird: ein zweistelliger Millionenbetrag. Bei Maria Sharapova, ebenfalls beim Imperium aus Beaverton in Oregon unter Vertrag, dürfte es ähnlich sein, wobei die figurbetonten Kleider der Russin eher junge Spielerinnen ansprechen. Visibilität heißt das Zauberwort. Durch die Athleten, die als Spieler und Werbefiguren im Fernsehen, in Magazinen und im Internet präsent sind, werden die neuesten Trends und Innovationenen für ein Millionenpublikum sichtbar. Das bringt Imagegewinn, aber auch kommerziellen Erfolg. Wir sind in einer sehr komfortablen Situation, das gilt sowohl für unser Spieler-Portfolio als auch das weltweite Tennisbusiness, sagt Markhoff.

Einfluss der Stars

Die Führungsrolle beansprucht man auch in Herzogenaurach, dem Stammsitz der Marke mit den drei Streifen. Die Sichtbarkeit der Marke war perfekt. Wir haben unsere Position als weltweit führende Tennismarke eindrucksvoll unterstrichen, schwärmte Adidas-Pressesprecher Oliver Brüggen nach dem Djokovic-Tsonga-Match und fügte hinzu: Wir sind sehr zufrieden mit unserer Auswahl an Tennisspielern. Vor allem die Partnerschaft mit Justine Henin und Ana Ivanovic unterstreicht unser Engagement auf dem Sportartikelmarkt für Frauen.

Fakt ist, dass sich beide Ausrüstungsriesen ein Kopf-an-Kopf-Rennen liefern. Zum einen ökonomisch: Nike erwirtschaftete im letzten Jahr rund 10,9 Milliarden Euro, einen Teil davon im Tennis. Der Umsatz von Adidas belief sich auf 10,3 Milliarden Euro, allerdings mit Schützenhilfe der US-Firma Reebok, die von Adidas vor drei Jahren gekauft wurde, um am US-Markt anzugreifen, und dem Golf-Label TaylorMade. Der prozentuale Anteil von Tennis am Gesamtgewinn dürfte in ähnlicher Größenordnung ausfallen wie beim Konkurrenten.

Auch das Aufgebot an Stars ist bei beiden stark. Bei den Herren stehen die Nike-Protagonisten Federer und Nadal den Adidas-Spielern Djokovic, Tsonga, und dem für den deutschen Markt wichtigen Philipp Kohlschreiber gegenüber. Bei den Damen liegt Adidas zumindest laut Weltrangliste mit Henin und Ivanovic vorne. Allerdings erzeugen Sharapova und Serena Williams, beide bei Nike engagiert, zumindest die gleiche Aufmerksamkeit. Generell gilt: Die Rangliste ist ein Kriterium für den Erfolg einer Marke, aber das Entscheidende ist, ob es sich um einen Keyplayer handelt, um jemanden, der das Publikum begeistert und dessen Matches im Fernsehen übertragen werden. Im besten Fall kommt beides zusammen sportlicher Erfolg und Ausstrahlung.

Der Q-Wert

An dem gewissen Etwas soll es laut New York Times selbst Federer im vergangenen Jahr noch gemangelt haben. Marketingstrategen entwi-ckelten in den USA den sogenannten Q-Score, eine Maßeinheit, die öffentliche Wahrnehmung und Attraktivität misst. Federers Q-Wert im so wichtigen US-Markt lag im Januar 2007 bei 14, der von Serena Williams bei 26. Der Golfer Tiger Woods kam auf 40. Vielleicht auch ein Grund, warum Nike die beiden Freunde und IMG-Klienten Federer und Woods in gemeinsamen Werbespots auftreten ließ. In einem frotzelte der US-Star, dass Federer sich anstrengen müsse, er, Woods, habe immer noch einen Major-Sieg mehr aufzubieten.

Für 2008 ist eine weitere Kampagne mit Federer geplant, die an die populären Nike-Spots mit Pete Sampras und Andre Agassi Mitte der 90er Jahre anknüpfen soll. Dass Federers mediale Strahlkraft zu gering sei, glaubt inzwischen niemand mehr, und etliche neue Werbedeals belegen seinen Marktwert (siehe Kasten links).

Von Stars wie Federer dürfen kleinere Ausrüster nur träumen. Wir können uns nicht mit Adidas und Nike messen. Deshalb müssen wir cleverer sein, sagt Alberto Landi, Marketing- und Kommunikationsdirektor bei Lotto. Sein Credo: Wir können keine Athleten verpflichten, wenn sie schon Champions sind. Wir müssen Talente suchen, die künftig Stars werden. Mit David Ferrer, der Nummer vier der Welt, verfügen die Italiener über einen absoluten Topspieler. Bei den Damen setzt der Sportartikelhersteller mit Sitz in Montebelluna auf die 17-jährige Tamira Paszek.

Mit etwa zehn Prozent Marktanteil ist Lotto am Gesamtumsatz von Tennisbekleidung und -schuhen beteiligt. Adidas und Nike kommen zusammen auf rund 60 Prozent. Es ist ein heißumkämpfter Markt, in denen traditionelle Marken wie Reebok, Tacchini und Lacoste an Boden verlieren und große Kaufhausketten mit Eigenmarken angreifen. Experten schätzen, dass sich die Umsatzzahlen von Bekleidung und Schuhen die Waage halten. Laut Untersuchung der NPD Group, dem weltweit führenden Unternehmen bei Marktanalysen, wurden 2007 in Deutschland Tennisschuhe für 27 Millionen Euro verkauft (ein Prozent Plus gegenüber dem Vorjahr). Am großen Kuchen partizipiert auch K-Swiss. Die Marke aus Kalifornien, die in Deutschland von Völkl vertreiben wird, steigerte ihren Umsatz dank diverser Kournikova-Spots. Ein Beispiel für einen Halo-Effekt, wie es PR-Strategen nennen, bei der der Lifestyle-Status der schönen Russin aufs Tennis abstrahlt.

Bei den Rackets sind es global nur eine Handvoll Marken, die um die Vorherrschaft kämpfen. Mit Abstand die Nummer 1 ist Wilson mit einem Marktanteil von 37 Prozent weltweit. Was der Marke mit dem W enorm hilft, ist das Kontingent an Stars: Federer, Djokovic und Tsonga bei den Herren, Henin und die Williams-Schwestern bei den Damen.

Besonders begeistert zeigt man sich bei Wilson vom Djokovic-Racket K-Blade. Er sei wie eine Bombe eingeschlagen, berichtet Thorsten Nowak, Vertriebs- und Marketingleiter Wilson Deutschland. In den ersten drei Monaten habe man 30 Prozent mehr Rackets verkauft als geplant. Die Nachfrage ist riesig, freut sich Nowak.

Vom Rivalen Head, mit dem man sich jahrelang ein Rennen um Platz 1 lieferte, haben sich die Racketbauer mit Hauptsitz in Chicago abgesetzt vor allem wegen der Erfolge auf der Tour. 2007 gewannen von acht möglichen Grand Slam-Titeln bei Damen und Herren siebenmal Wilson-Spieler. Bei Head dagegen knabbert man immer noch am Rücktritt Agassis. Das tut uns schon weh. Wir haben den charismatischsten Spieler überhaupt verloren. Vor ein paar Jahren waren wir mit Agassi, Safin, Kuerten und Ivanisevic die Nummer 1, sagt Rainer Schramm, Geschäftsführer von Head Deutschland. Jetzt hofft man auf Richard Gasquet, Andy Murray, den US-Boy Donald Young und das australische Supertalent Bernard Tomic.

Immerhin darf sich Head darüber freuen, dass zum ersten Mal seit zehn Jahren wieder mehr als 100000 Schläger in Deutschland verkauft wurden, exakt 103000. Zum Vergleich: Wilson kam auf 128000 Rackets. Insgesamt umfasst der Markt laut Sports Marketing Surveys (SMS), einer aus England stammenden Agentur, die seit 20 Jahren den Sportmarkt beobachtet, knapp 395000 Tennisschläger mit einem Wert von 17,4 Millionen Euro. Das entspricht einer Steigerung von 34,5 Prozent in der Menge und 21,8 Prozent im Wert gegenüber dem Vorjahr. Was die Zahlen verraten: Es werden erfreulicherweise wieder mehr Schläger verkauft 2002 lag die Zahl noch bei 280000 , der Durchschnittspreis (Wert) der Rackets fällt allerdings Jahr für Jahr tiefer. Der Branche bereitet dies Sorge. Vertreter der Racketmarken gehen davon aus, dass rund 50000 Rahmen, die in der Statistik auftauchen, an Discounter verramscht oder gar im Ausland verkauft wurden. So eine Preispolitik hilft dem deutschen Markt wenig, sagt Schramm.

Gewinner Babolat

Einer der großen Gewinner der letzten Jahre heißt Babolat. Das Unternehmen aus Lyon, das früher nur Saiten produzierte, hat sich zum Komplettausstatter entwickelt. Bei den Rackets sind die Franzosen eine stabile Nummer drei im Markt, sowohl weltweit als auch in Europa und Deutschland. Wir surfen gerade die Nadal-Welle ab, beschreibt Helmut Leick, Sales & Marketing-Manager bei Babolat, den Hype um den Aero Pro Drive, den der Spanier spielt. Allein in den letzten zwei Jahren stieg der Umsatz um 35 Prozent. Wir verkürzen den Abstand zur Nummer zwei, gibt sich Leick angriffslustig.

Zurück im Kampf um Prestige und Euros ist auch Prince. Nach Jahren der Krise sei man dank der O3-Technolgie wieder auf der Spielerlandkarte, resümiert Helge Capell, in London ansässiger Sports Marketing Manager der aus Princeton, USA, stammenden Marke. Die Attraktion bei Prince: Maria Sharapova was sich auf dem deutschen Markt allerdings noch nicht auszahlt. Ähnliches gilt auch für das japanische Traditionsunternehmen Yonex, das jährlich hunderttausende Euros an Ana Ivanovic überweist. Für den Heimmarkt sei die Serbin aber ein Volltreffer, wie es Firmenchef Ben Yoneyama, Sohn des Yonex-Gründers, formuliert.

Umkämpft ist auch der Ballmarkt. Auf 2 bis 2,5 Milliarden Filzkugeln wird der jährliche Gesamtverbrauch weltweit geschätzt, auf Deutschland entfallen rund zwölf Millionen Bälle. Mit Abstand die Nummer 1 ist Dunlop mit einem Marktanteil von 40 Prozent. Es folgen Wilson (24 %) und Head (13 %). Die Preise sind im internationalen Vergleich allerdings hoch. Das hängt damit zusammen, dass die großen Ballmarken hierzulande auch die Verbände zum Beispiel bei der Jugendförderung unterstützen.

Der Kampf der Marken am Ende profitieren alle. International boomt das Geschäft ohnehin, und auch in Deutschland gibt es nach Jahren der Krise einen Aufschwung.

Andrej Antic

Luxury Online Shop | High-End Designer Fashion Store Shopping | JmksportShops | 1576 nike air jordan 1 grises y negras